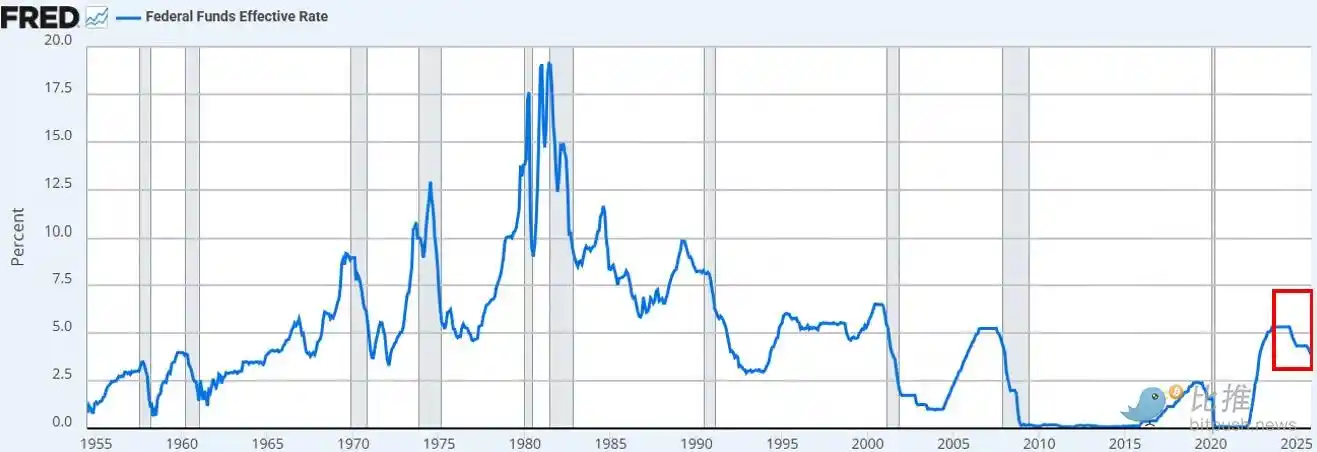

上週,聯準會將利率下調至3.50%–3.75% 的目標區間——這一舉動已完全被市場消化,基本上在預料之中。

真正讓市場感到驚訝的是,聯準會宣布每月將購買400 億美元的短期國債(T-bills),這迅速被部分人士貼上了「輕量版量化寬鬆(QE-lite )」的標籤。

在今天的報告中,我們將深入解析這項政策改變了什麼,又沒有改變什麼。此外,我們還將解釋為什麼這種差異對風險資產至關重要。

讓我們開始吧。

聯準會如期降息。這是今年的第三次降息,也是自2024 年9 月以來的第六次降息。總計利率已下調了175 個基點,將聯邦基金利率推至約三年來的最低水準。

除了降息外,鮑威爾還宣布聯準會將從12 月開始,以每月400 億美元的速度開啟「儲備管理購買」(Reserve Management Purchases) 短期國債。考慮到回購市場和銀行部門流動性的持續緊張,這項措施完全在我們的預料之中。

目前市場的共識觀點(無論是在X 平台上或CNBC 上)都認為這是一種「鴿派」的政策轉變。

關於聯準會的公告是否等同於「印鈔」、「QE」或「QE-lite」的討論立即佔領了社群媒體的時間線。

我們的觀察:

身為「市場觀察者」,我們發現市場的心理狀態仍傾向於「風險偏好」(Risk-on)。在這種狀態下,我們預期投資者會對政策頭條進行「過度擬合」,試圖拼湊出看漲邏輯,卻忽略了政策轉化為實際金融條件的具體機制。

我們的觀點是:聯準會的新政策對「金融市場管道」是利好的,但對風險資產並非利好。

我們和市場普遍認知的差異在哪裡?

我們的觀點如下:

· 短期公債購買≠ 吸收市場久期

聯準會購買的是短期國庫券(T-bills),而非長期付息債券(coupons)。這並未移除市場的利率敏感度(久期)。

· 並未壓制長期收益率

儘管短期購買可能會輕微減少未來的長期債券發行,但這無助於壓縮期限溢價。目前約84% 的國債發行已為短期票據,因此該政策並未實質改變投資者面臨的久期結構。

· 金融條件並未全面寬鬆

這些旨在穩定回購市場和銀行流動性的儲備管理購買,並不會系統性降低實際利率、企業借貸成本、抵押貸款利率或權益貼現率。其影響是局部且功能性的,而非廣泛的貨幣寬鬆。

因此,不,這不是QE。這不是金融壓抑。需要明確的是,縮寫詞並不重要,你可以隨意稱之為印鈔,但它並未刻意通過移除久期來抑制長期收益率——而正是這種抑制才會迫使投資者轉向風險曲線的高端。

目前這種情況並未發生。自上週三以來,BTC 和納斯達克指數的價格走勢也證實了這一點。

什麼會改變我們的看法?

我們相信BTC(以及更廣泛的風險資產)會有它們的輝煌時刻。但那將發生在QE 之後(或聯準會如何稱呼下一階段的金融壓抑)。

當以下情況出現時,那一刻就到來了:

· 聯準會人為抑制殖利率曲線的長端(或向市場發出訊號)。

· 實際利率下降(由於通膨預期上升)。

· 企業借貸成本下降(為科技股/納斯達克提供動力)。

· 期限溢價壓縮(長期利率下降)。

· 股票折現率下降(迫使投資者進入更長久期的風險資產)。

· 抵押貸款利率下降(受長端利率抑制驅動)。

屆時,投資人將嗅到「金融壓抑」的味道,並調整投資組合。我們目前尚未處於這種環境中,但我們相信它即將到來。雖然時機總是難以掌握,但我們的基準假設是:波動性將在明年第一季顯著增加。

這就是我們認為的短